Cuando vaya a un banco a solicitar un crédito de vivienda debe preguntarse si es lo suficientemente atractivo o atractiva para que le aprueben el crédito. Y no, no nos referimos a que tenga que tener rasgos de modelo de comercial de televisión. No, no estamos hablando de eso.

¿Qués es ser atractivo entonces?

Nos referiremos a tener un perfil con un historial lo bastante bueno para que le aprueben su solicitud. Pero, ¿cómo lograr ese buen historial crediticio y por qué le pueden llegar a negar un crédito?

Pues aquí le vamos a contar los puntos claves para construir un perfil atractivo. También hablaremos de las centrales de riesgo y qué es el puntaje crediticio. Todo eso a continuación.

8 puntos clave para lograr un buen perfil crediticio.

Construir un buen perfil crediticio radica en tener buenos hábitos financieros, aquí hay 8 puntos claves:

Ojo con los cupos; mantenga bajos los saldos de sus tarjetas de crédito y de los créditos rotativos: Utilizar al mínimo posible sus tarjetas o los rotativos, le indica a las entidades financieras que usted sabe bien cómo administrar sus créditos.

Por lo tanto, es importante el siguiente punto:

Adquirir créditos cuando sea necesario: Tener muchas deudas no es sinónimo de contar con una buena vida financiera. Si comienza a adquirir créditos innecesariamente puedes dañar tu puntaje de crédito, no vaya a ser que un gastico de más le represente deudas imposibles de pagar

Lo anterior nos lleva al siguiente punto:

Limitar el número de solicitudes que realice: Hacer solicitudes de crédito durante un periodo de tiempo muy corto, afectan a su perfil crediticio, porque puede indicar que está gestionando varios créditos simultáneamente lo que podría afectar su capacidad de pago, además indicaría que le han negado un crédito en un banco, y estaría buscando que se lo aprueben en otro.

Mantener antigüedad en cuentas y tarjetas: Con esto usted podrá demostrar que es capaz de mantener una buena relación con un acreedor y no acumular deudas.

Procurar una solidez laboral: Ya sabemos lo difícil que es esto en la actualidad pero la mayoría de las entidades financieras prefieren que se les demuestre una antigüedad de al menos un año, e ingresos tres veces mayor a la cuota que se pagará por el crédito.

Cupos de las tarjeta de crédito: es importante tener en cuenta que los cupos aprobados se consideran carga financiera, es decir, cuentan como una deuda o pasivo, estén utilizados o no.

Clave tener capacidad de ahorro: antes de decidir adquirir una vivienda, es importante tener un ahorro previo, ya que los bancos no financian el 100% de la propiedad. Los créditos de vivienda exigen el pago de costos administrativos, cuota inicial, además, si va comprar una vivienda usada, siempre hay gastos adicionales a desembolsar.

Y por último aunque parezca obvio,

Siempre pagar sus cuotas a tiempo: Procure mantenerse al día con el pago oportuno de sus obligaciones financieras. Para los bancos es clave que el usuario demuestre un buen comportamiento siendo puntual en los pagos. Hay que tener presente y claro las fechas de vencimiento de los extractos.

Ahora hablemos de las centrales de riesgo.

En Colombia existen varias centrales de riesgo autorizadas por La Superintendencia Financiera, como Datacrédito, Cifín y Procrédito. Lo que hacen estas centrales es actualizar o reportar su vida crediticia. Reciben la información que les proporcionan las entidades financieras sobre los comportamientos de pagos que hacemos o dejamos de hacer. Todos los que tenemos algún producto con un banco, estamos reportados en una Central de Riesgo,

¿Qué es lo que significa? Esto no es necesariamente negativo. Si hemos cumplido con todas las obligaciones, pues seguramente nuestro reporte será positivo. Si usted se atrasa en el pago de alguna obligación, 30, 60 días o más, el banco le va a hacer el reporte de mora a las centrales de riesgo, no sin antes avisarle a usted para que, antes de 20 días pueda ponerse al día y así evitar el reporte negativo.

¿Qué pasa si usted ya está reportado? Pues lo ideal es que usted haga un acuerdo de pago con la entidad financiera y después de ponerse a paz y salvo, las centrales de riesgo tienen la obligación de retirar el informe negativo antes de seis meses, gracias a la nueva Ley de Borrón y Cuenta Nueva. Ya no tiene que esperar varios años como antes.

Entonces para finalizar, ¿qué es el Puntaje Crediticio?

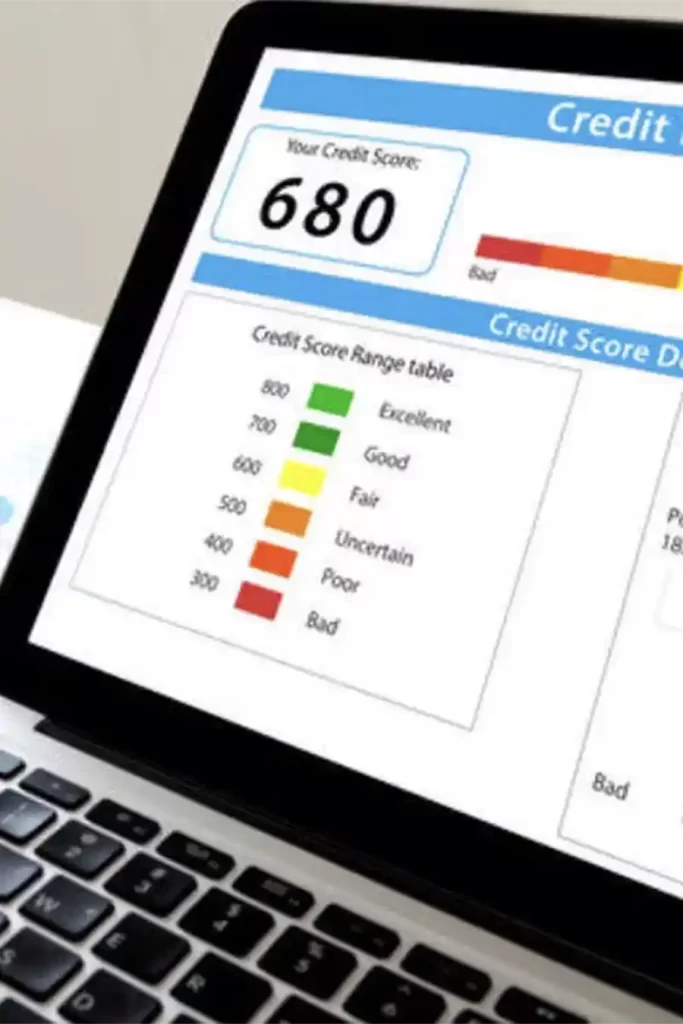

Se trata de una medida de cálculo que hacen las Centrales de Riesgo que trata de establecer qué tan probable puede ser que una persona llegue a incumplir la obligación crediticia que está requiriendo. Generalmente el puntaje crediticio consisten en escalas que van de cero a mil puntos. Cuanto mayormente se acerque a esos mil puntos, es menor el riesgo y por tanto, su calificación será positiva.

No olviden que si quieren saber si su Crédito Hipotecario aplica para beneficiarse de la Ley 546 de Vivienda, solo tiene que comunicarse con nosotros y sin ningún costo nosotros haremos el estudio. Solamente tiene que enviarnos el extracto de su crédito hipotecario. Con ello puede ahorrar tiempo, años de estar pagando cuotas y por tanto, ahorrar dinero en los intereses que usted le tiene que pagar al banco.